小鹏汽车于 8 月 27 日在美国纽约证券交易所正式挂牌上市,此次上市发行价为 15 美元,首日收涨超 41%,最新市值约 149.6 亿美元。至此,小鹏汽车成为继蔚来、理想之后,第三家在美上市的中国造车新势力,中国造车新势力第一梯队的 “三强” 力量终于会师美股。

小鹏汽车 CEO 何小鹏在上市现场表示:“目前的估值都是浮云。电动车赛道才刚起步,现在领先一小步没有足够的价值,重要的是如何在十年以上的长线获得成功。” 图 | 小鹏汽车市值波动

图 | 小鹏汽车市值波动

今年以来,美国电动车制造商特斯拉的股价累计涨幅约 370%,一跃成为全球市值最高汽车企业,市值突破 4000 亿美元大关,约等于 2 个丰田、9 个通用、14 个福特,而特斯拉的销量只是这些传统汽车巨头的九牛一毛,这一反差,凸显出资本市场对电动汽车企业根本性的态度转变。

在这样的背景下,来自中国的造车新势力 “蔚来” 和“理想”近期的股价涨幅都非常乐观。

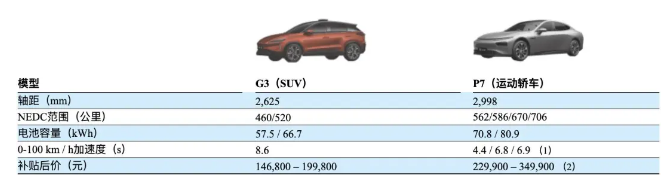

小鹏虽然是后发上市,但产品方面同时兼有 SUV 和运动轿车产品,占据着一定独特市场优势,且背后有阿里、高瓴、红杉、小米、IDG、晨兴资本、卡塔尔投资局等一众明星资方助推,势能有过之而无不及。

特斯拉用了 17 年时间从死亡边缘挣扎到行业之巅,作为一个阶段性的事件,短短五六年时间就从零干到上市的特斯拉中国学徒们,会成为新的颠覆者么?接下来又将面临怎样的中场战事?

有待起色的小鹏

作为造车新势力中的明星企业,小鹏此次上市前把原计划 11 到 13 美元的发行价提升到 15 美元,发行量也从 8500 万股上调至 9970 万股,融资规模达 14.96 亿美元,四个现有股东阿里巴巴、Coatue、卡塔尔投资局和小米或其关联公司表示,有兴趣分别购买最多 2 亿美元、1 亿美元、5000 万美元和 5000 万美元的股****打底。

与蔚来、理想一样,小鹏的产品定位也是对中国乘用车的中高端市场发起冲击,价格在 15 万至 30 万元左右。根据 IHS Markit 报告,中高端市场在 2019 年占中国乘用车市场的 30.6%,其电动汽车普及率也高于其他价格段,这也是为什么造车新势力多从这个价格档位切入市场的原因。 招股书披露,小鹏于 2018 年 11 月开始生产 G3(SUV),截至 2020 年 7 月 31 日共向客户交付了 18741 辆 G3;运动轿车 P7 于 2020 年 5 月开始交付,截至 2020 年 7 月 31 日共交付了 1966 辆。此外,公司还计划在 2021 年推出第三款智能电动轿车,以进一步扩展产品组合和客户群。

招股书披露,小鹏于 2018 年 11 月开始生产 G3(SUV),截至 2020 年 7 月 31 日共向客户交付了 18741 辆 G3;运动轿车 P7 于 2020 年 5 月开始交付,截至 2020 年 7 月 31 日共交付了 1966 辆。此外,公司还计划在 2021 年推出第三款智能电动轿车,以进一步扩展产品组合和客户群。

作为对比参照,蔚来汽车在 2020 年第二季度的交付量为 10331 辆,包括 8068 辆 ES6 和 2263 辆 ES8,截至今年 7 月底,ES8 和 ES6 的累计交付总量达到 49615 辆;而 2020 年第二季度,理想汽车共交付了 6604 辆,其主打车型理想 ONE 从 2019 年 11 月开始量产,截至 2020 年 6 月 30 日,已交付 10400 辆车;综合来看,小鹏在交付量和交付节奏方面处于两者之间的水平。

让人惊叹的还是特斯拉,仅在今年第二季度的交付量就有 9.065 万辆,其中约有 3.1 万辆来自中国市场,占其总销量的 34.2%,特斯拉的市场地位仍让这些造车新势力望尘莫及,而被视为特斯拉 Model 3 市场竞标对手的小鹏 P7,颜值和性能均有一战之力,只不过目前市场地位尚未起色,虽然小鹏方面称,P7 的订单数量其实已经超过 15000 辆,但实际销量后劲仍有待进一步观察。

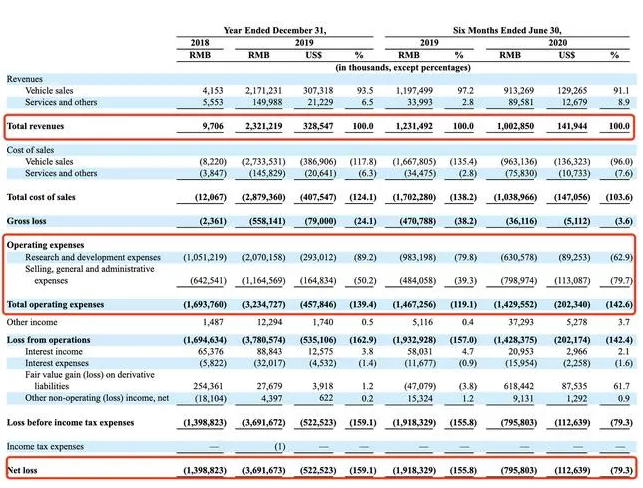

截至 2020 年 6 月 30 日,小鹏汽车有 147 个线下门店和服务中心,覆盖了中国 52 个主要城市,实体销售和服务网络基本铺开。在生产方面,其采取的路线也是双管齐下,一方面通过与海马汽车郑州工厂合作生产 G3 车型,另一方面是在广东省肇庆市建立自己的工厂基地,2020 年 5 月开始生产 P7,也将用于未来的新车型生产,海马工厂和肇庆工厂年产能分别能达到 15 万辆和 10 万辆水平。 小鹏汽车在 2019 年的净亏损达 36.92 亿元,2020 年上半年亏损约 7.96 亿元,相比去年同期的 19.18 亿元大幅收窄,营业费用主要集中在研发和销售、管理等支出,研发费用分别占 2019 年和 2020 年上半年总收入的 89.2%和 62.9%。报告期内,最大的研发投入发生在 2019 年,高达 20.7 亿元。2020 年上半年小鹏的研发投入约为 6.31 亿元,值得关注的是在销售、管理等方面的费用也飙升至 7.99 亿元,一度超过研发投入。

小鹏汽车在 2019 年的净亏损达 36.92 亿元,2020 年上半年亏损约 7.96 亿元,相比去年同期的 19.18 亿元大幅收窄,营业费用主要集中在研发和销售、管理等支出,研发费用分别占 2019 年和 2020 年上半年总收入的 89.2%和 62.9%。报告期内,最大的研发投入发生在 2019 年,高达 20.7 亿元。2020 年上半年小鹏的研发投入约为 6.31 亿元,值得关注的是在销售、管理等方面的费用也飙升至 7.99 亿元,一度超过研发投入。

今年第二季度,特斯拉总营收为 60.36 亿美元(约合人民币 422.71 亿元),非 GAAP 净利润为 4.51 亿美元(约合人民币 31.61 亿元),这已是特斯拉连续四个季度实现盈利。作为国内造车新势力代表,小鹏之外,蔚来汽车 2020 年第二季度总营收为人民币 37.189 亿元,同比增长 146.5%,净亏损虽然同比收窄了 63.6%,但仍高达 12.078 亿元,理想汽车第二季度的净亏损为 7520 万元(约合 1060 万美元),造车新势力们扭亏为盈依然任务艰巨。

冲击高端品牌仍需质量过硬

人们提起造车新势力,包括造车新势力本身,都喜欢用市场先行者特斯拉作为市场参照对标,一如很多国产手机友商喜欢与苹果做对比类似。

但与特斯拉不同的是,如今的造车新势力们面对的市场战局更加错综复杂。尽管从技术指标、宣传力度、本土化运营能力等方面相比,可能并不比特斯拉差,但是想要从国产车印象中走出高端精英品牌,五六年的时间考验仍然欠缺说服力,这并不是品牌调性有多高,把概念故事讲多好就能搞定的事情。

汽车不同于其他电子消费产品,除了设计好看之外,很多智能交互概念、自动驾驶、内饰装配等都是锦上添花的事,而所有这些前卫或者花哨的功能,可能因为几次车辆事故就会大打折扣,影响消费信心。

短短两三年时间乃至数月之内,造车新势力几乎都被频频曝光过多种多样的事故,例如高温自燃、高速故障、车辆断轴 ······· 等等问题,尽管所有的企业官方都在最短时间内解释说这跟产品质量无关,也紧急采取措施或是补偿避免负面事态扩大,但根本问题仍需要正视。

除了高收入阶层有充足的资金,去频繁尝鲜买车、换车、玩车,更多的家庭买一辆车可能要使用 5~10 年时间,而从技术概念出发去打造车,和从车出发去运用技术概念还是有本质差异的,讲述再多新潮技术概念的前提,仍是扎实造好一辆车。

造车新势力的品牌,并不是单单靠砸钱烧钱就能塑造起来的,最好的品牌印象仍需靠长期的质量考验和用户体验来说话。传统巨头车企运营数十年造不好新能源汽车么?欠缺什么核心技术么?大方面并不是,除了考虑整车上下游万千企业的关联利益之外,很大程度上在技术路线的选择上趋于谨慎,更为保守稳当一些。

新势力之外的“势力”

造车新势力的下一步,面临的是来自本土品牌的市场围攻,以及老牌车企高端转型的生存挤压。

在互联网概念中,一个风口的起伏通常会谈论其优胜劣汰,头部品牌效应。例如蔚来、理想、小鹏在第一梯队,未来有可能会占据新能源汽车赛道的多数份额,但事实会是这样么?可能要打个问号。

据第三方平台统计,所有汽车品牌目前市面在售的新能源车型超过 1000 款,高中低端价格几乎全线覆盖,车型也是五花八门,市场呈现更多的是遍地开花,群雄割据的状态。

而且一个有意思的现象是,2020 年 7 月份的新能源汽车销量排行中,除特斯拉稳居第一之外,售价不菲的造车新势力品牌(例如蔚来、理想、小鹏、威马等),在宣传上也没少下功夫,但是从市场情况来看,中低端和大厂具备性价比的新能源车,明显更受消费者青睐,例如五菱的宏光 MINI EV 单月销量 7348 辆,广汽新能源的 Aion S 位列第三,来自比亚迪的秦、宋、元、唐等车型综合销量也不差。

这种反差可能会被反驳说,高举高打的造车新势力跟这些土里土气的中低端品牌没有什么可比性,新势力的产品服务也更有格调和特色,但市场并不会因为高举高打一个全新品牌,塑造一个创新服务理念就买单。新能源是整个汽车行业的趋势,无论是新兴品牌还是传统车企,产品销量和普及程度始终是实质影响一个车企长期发展的命脉指标。

而且真正有实力高举高打的品牌车企,现在还没开始认真发力,只是小小试水而已。例如奔驰推出的纯电 SUV 车型 EQC350,宝马 5 系的插电式混动车型,奥迪 e-tronSUV 等等,在品牌高度或者豪华车型层面 PK,这些传统车企的后发力量非常雄厚,起点也非常高,在三十万同等价位或者更高价位去挤压造车新势力的市场份额是大概率事件,从中国本土跑出下一个特斯拉越来越难了。

蔚来、理想、小鹏先后上市,在幕后雄厚的资本助推下算是成为了造车新势力第一梯队企业,但从新能源汽车的趋势来说,无所谓什么新势力还是旧势力,产品畅销才是硬实力,上市只是这些造车新势力扩大资金渠道的一个起点,真正的市场考验和碰撞才刚刚开始。

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。